後見制度支援信託(預貯金)制度について

後見制度支援信託(預貯金)制度とは

後見制度支援信託は、平成24年に開始された制度です。

当時、成年後見人の財産管理に関しての不正問題が、メディアでクローズアップされましたが、実は、そのほとんどが、親族である後見人による不正でした。

ですから、この後見制度支援信託(預貯金)制度は、親族である後見人の不正防止を目的として設置された制度です。

現在は、本人の金融資産が多い場合で、親族が成年後見人に就任する場合には、ほとんど全件、この制度の利用がなされていると思います。

親族を後見人候補者として成年後見制度利用の申し立てをしても、本人に多額の金融資産がある場合には、上記理由から、家庭裁判所がそれを認めず、司法書士などの専門職が後見人として選任されるケースが多くなりました。

しかし、本人に多額の金融資産があったとしても、成年後見業務について適性のある親族がいるのであれば、専門職ではなくても、その親族を成年後見人に就任させても良いケースもあるずです。

つまり、しっかりした親族がいるのであれば、その人に後見人に就任して欲しいが、親族ゆえに財産管理に対する考えの甘さが出ることもありますから、もっと言えば、欲は人間の性でありますから、その歯止めをかけるため、犯罪(業務上横領罪)抑止の必要のためにできた制度が、この「後見制度支援信託(預貯金)」ということになります。

まず、この制度を大まかにご説明します。

親族が成年後見人に就任した場合、今まで通りの親族の感覚で、本人の資産を自分たちの生活費等に流用してしまうことは容易に予測できます。

ところが、その行為は、たとえ親族であったとしても、成年後見人という法定代理人の立場で行うと、「業務上横領罪」という刑法上の犯罪に該当してしまいます。

実は、成年後見人の不正として公表されているほとんどが、このような親族による、悪意はないが制度をよく理解していなかったために起こった事件なのです。

しかし、本人のことを一番よく知っている親族が成年後見人になった方が望ましいこともありますから、そのような不正が起こりにくくして、親族後見人を選任しましょうという考えでできた制度が、この「後見制度支援信託(預貯金)制度」なのです。

実務では、成年被後見人に多額の金融資産(京都府下の家庭裁判所では、約1千万円程度が目安と思われる)があり、親族後見人が就任するケースで利用されています。

成年後見制度とは

成年後見業務

成年後見人の家庭裁判所での手続きについて

後見制度支援信託(預貯金)の仕組み

後見制度支援信託(預貯金)制度においては、利用の制限があります。

それは、成年後見及び未成年後見のみに利用されるということです。よって、保佐や補助、任意後見では利用できません。

後見制度支援信託(預貯金)制度は、成年被後見人の財産のうち、日常的な支払いをするのに必要十分な金銭を成年後見人が管理し、通常使用しない金銭は、信託銀行等に信託(預貯金)しておいて簡単には払戻しできないようにするという仕組みです。

そして、成年被後見人に高額の入院費等、日常的な費用以上の支出が必要となった場合、その資金の払戻しのためには、成年後見人は、家庭裁判所に申請して「指示書」の交付を受け、後見制度支援信託(預貯金)している金融機関にその指示書を提出する必要があります。

その家庭裁判所の指示書がなければ、預貯金の払戻しができないようにして、成年後見人の不正を防ぐ仕組みが後見制度支援信託(預貯金)なのです。

成年後見制度とは

成年後見業務

成年後見人の家庭裁判所での手続きについて

後見制度支援信託(預貯金)制度利用の手続きの流れ

では、今回は後見制度支援信託(預貯金)制度の手続きの流れについてお話しします。

大まかには次の通りです。

①成年後見人選任申立

②親族と専門職で2名の後見人が選任される

③専門職後見人が後見制度支援信託(支援預貯金)口座を開設し、普段は使わない現金預貯金をその口座に入金

④専門職後見人が辞任

⑤親族後見人が一人で、引き続き業務を継続する

家庭裁判所に成年後見人選任申立がなされ、その申立書に親族が候補者としてあげられていて、その候補者である親族が成年後見人に就任することが望ましいとは思われるが、本人に多額の預貯金(1千万円超が目安)がある場合に、親族による不正を予防するために、後見制度支援信託(支援預貯金)制度の利用が予定されます。

上記の場合、京都府北部では、候補者である親族と、司法書士や弁護士である専門職との2名が成年後見人に選任されるケースが多いようです。

その理由は、金融機関における後見制度支援信託(支援預貯金)利用の手続きが、いささか煩雑であり、専門職が関与する必要があることがあげられます。

それで、始めは親族後見人と専門職後見人の2名で後見開始するのです。

専門職後見人は、選任されると本人の財産調査を行い、親族後見人の適性等も確認し、家庭裁判所に報告します。

そして、家庭裁判所から指示書を受けた専門職後見人が、金融機関で必要な手続きを行い、後見制度支援信託(支援預貯金)口座を開設して、普段利用しない金銭をその口座に入金します。

そうやって、不正が起こらないようにしてから、専門職後見人が辞任して、親族後見人一人に財産管理を引き継ぐのです。

成年後見制度とは

成年後見人の家庭裁判所での手続きについて

具体的事例の紹介

平成24年2月に後見制度支援信託制度が導入されましたが、これは信託銀行等に「信託」する必要がありました。

しかし、信託銀行等は都市部に集中しており、地方の成年後見人が利用するには立地上の不便がありました。

そこで、平成29年7月に静岡県の信用金庫が「後見支援預金」の取り扱いを始めたのを皮切りに、現在は、全国の金融機関に同様の商品が備えられるようになったという経緯があります。

地方の金融機関が後見制度支援著貯金制度を導入したことにより、成年後見人は、遠方の信託銀行等ではなく、地元で馴染みのある金融機関との取引ができることになりました。

この後見制度「支援預貯金」は、後見制度「支援信託」と同様に、家庭裁判所の指示書がなければ払戻しができない仕組みとなっており、親族後見人による不正を防止する効果があります。

よって、同一目的の制度ですから、「後見制度支援信託(預貯金)」としてご説明しています。

それでは、私が令和4年に担当した案件で事例紹介を始めましょう。

<事例>

1.本人のために、本人の親族が、自分を成年後見人候補者として、成年後見開始審判の申立てを行いました。

2.本人に多額の金融資産があったため、家庭裁判所は、申立人である親族(以下「親族後見人」)と私(以下「専門職後見人」)の2名を成年後見人に選任しました。

3.本人の預貯金口座は、残高が多い順に次の4つの金融機関にありました。

①京都北都信用金庫 ②京都農業協同組合 ③京都銀行 ④ゆうちょ銀行

では、専門職後見人が親族後見人と協働しながら、家庭裁判所・上記各金融機関で手続し、後見制度支援信託(預貯金)の利用に至るまでのお話をしたいと思います。

まず、専門職後見人は本人の財産調査を行い、家庭裁判所に改めて財産目録を提出します。

そして、親族後見人が成年後見人としての適性を有しているか否か、後見制度支援信託(預貯金)制度を利用すべき案件か否か、等の意見を付けて家庭裁判所に報告します。

例えば、本人が遺言をしていたことが分かった場合、後見制度支援信託(預貯金)制度を利用したら、その遺言の内容を実現できなくなってしまうのであれば、本人の意思を尊重するべきですから、この制度は利用できません。

もちろん、親族後見人が成年後見人としての資質に欠ける場合も、この制度を利用すべきではありません。

それらの場合は、専門職後見人が就任し続けるか、新たに弁護士や司法書士が後見監督人に就任することになると思われます。

この事例では、親族後見人に適性がある旨、後見制度支援信託(預貯金)制度を利用すべき案件である旨を、専門職後見人として家庭裁判所に報告しました。

そして続いて、後見制度支援信託(預貯金)を利用するならば、どの金融機関が良いと考えるのか等、

専門職後見人は、親族後見人に対して、そんな質問から始めるのです。

親族後見人は、京都北都信用金庫を選択しましたが、そのあたりの判断した理由については次にお話いたします。

成年後見制度とは

成年後見業務

金融機関ごとの利用条件の違いについて

上記の金融機関で、後見制度利用支援信託(支援預貯金)という商品の比較をしましょう。

まず、京都銀行。

こちらは信託制度を採用していますが、まず信託契約時に165,000円(税込)、その他、運用報酬(上限年8%)、管理報酬(毎月3,300円)等が必要でした(令和4年10月時点の情報)。

その他の金融機関と比較して利用コストがかかるため、京都銀行は一番先に候補から外れました。

そして、ゆうちょ銀行。

こちらは信託制度ではなく貯金なのですが、口座開設料金が11,000円(税込)必要です(令和4年10月時点の情報)。

取引量も少なく、ゆうちょ銀行職員との付き合いもないため、2番目に候補から外れました。

そして、京都農業協同組合。

通常の口座開設手続きで、口座開設料金も不要です。

一部年金の振込もあり、建物更生共済契約等利用し、そこそこ付き合いもありましたが、3番目に候補から外れました。

結局、京都北都信用金庫を選択したのですが、

その理由は、通常の口座開設手続きで口座開設料金も不要、年金の振込、公共料金の引落し等、一番利用(取引)が多いこと。

そして、何を置いても一番の理由は、職員に知り合いが多いということでした。

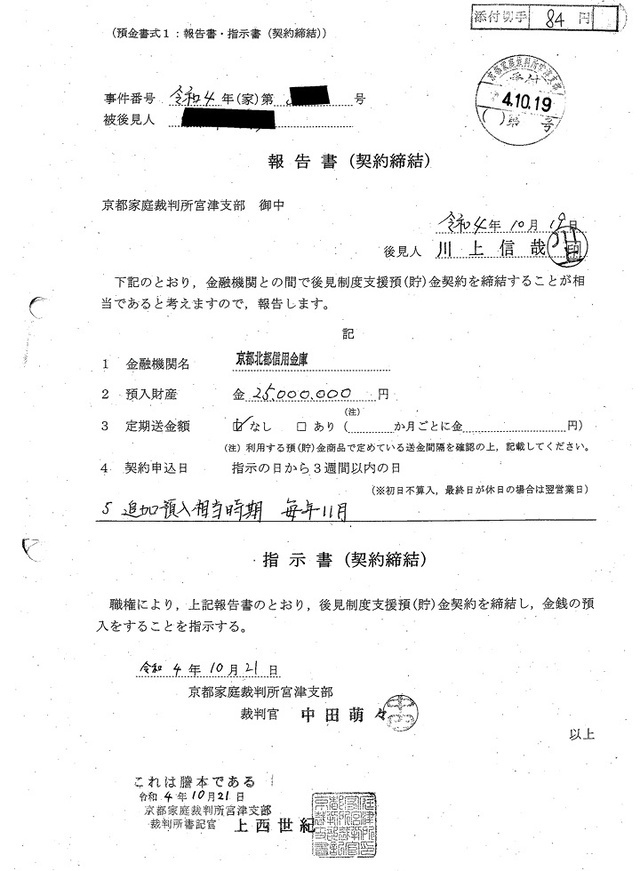

そこで、専門職後見人は、京都北都信用金庫に後見制度利用支援預金口座を開設するため、家庭裁判所に報告して、口座開設の指示書を得たのでした。

ところがこの後、専門職後見人も親族後見人も、さらには家庭裁判所も驚く出来事が生じます。

そして、金融機関を変更することになりましたが、続きは次回にて。

成年後見制度とは

金融機関ことの対応の違いについて

専門職後見人である私は、京都北都信用金庫の担当者と事前に何度も打合せしました。

そして、京都北都信用金庫の担当者からは次のことを伝えられました。

1.後見人が二人選任されていても、京都北都信用金庫の口座での後見人登録はどちらか1名しかできない(京都農業協同組合にはこのような制限はない)。

2.後見制度支援預金口座への入金は、京都北都信用金庫の普通預金口座からでないとできない(京都農業協同組合にはこのような制限はない)。

3.後見支援預金口座は当初0円で開設可能であり、家庭裁判所の指示書に記載の2500万円にみつるまで、複数回に分けて入金することができる(これが嘘だった)(なお、他の金融機関ではできる)。

4.後見支援預金口座の登録後見人を、専門職後見人から親族後見人に変更する際には、専門職後見人が辞任した旨の審判書と確定証明書が必要である(これも嘘だった)。

私は、4の条件について、「このケースでは、辞任の審判の告知を受ければ、即効力が発生するので、確定証明書は発行されませんよ」とお伝えしましたが、その担当者は「絶対必要です!」と言って譲りませんでした。

困った担当者だなと思いながらも、家庭裁判所に、京都北都信用金庫で2500万円の口座開設をする内容の報告をし、その通りの口座開設の指示書を得たのでした(前回添付した指示書です)。

そして早速、京都北都信用金庫にその指示書を持参して、先ずは0円で口座開設の申請をしました。

ところが、1時間待っても通帳が出来上がりません。

多忙なときに銀行の窓口で1時間以上、ただ待たされるのは大変な苦痛です。

やがて、担当者がのしのしと出てきました。

そして、「本部に問い合わせましたが、この指示書では口座開設はできません。」「ここに電話をして確認してください。」と言って、指示書を返却されました。

返却された指示書には(なんと!)家庭裁判所の電話番号を書いた付箋が張ってありました。

あまりの侮辱に抗議しようとしましたが、その担当者はすでに私に背を向けていました。

話しの伏線があります。

京都北都信用金庫で後見支援預金口座を作るためには、他の金融機関の定期預金等を解約して、預金を集約する必要がありました。

そのため、数日前に、専門職後見人と親族後見人は、貯金解約の手続きのために京都農業協同組合を訪問していました。

京都農業協同組合の担当者は、残念そうな表情ながらも、大変丁寧に貯金解約手続きの説明をしてくれました。

もうお分かりだと思います。

京都北都信用金庫の担当者の対応に驚いた親族後見人は、「農協さんは口座解約される立場でありながら、とても丁寧に対応してくれた。それに引き換え北都信金の担当者のあの態度は何だ。今後のことを考えると親族後見人としては不安で仕方がない。農協さんで後見支援貯金口座を作りたい。家庭裁判所でもう一度指示書を取り直して欲しい。」と希望したのです。

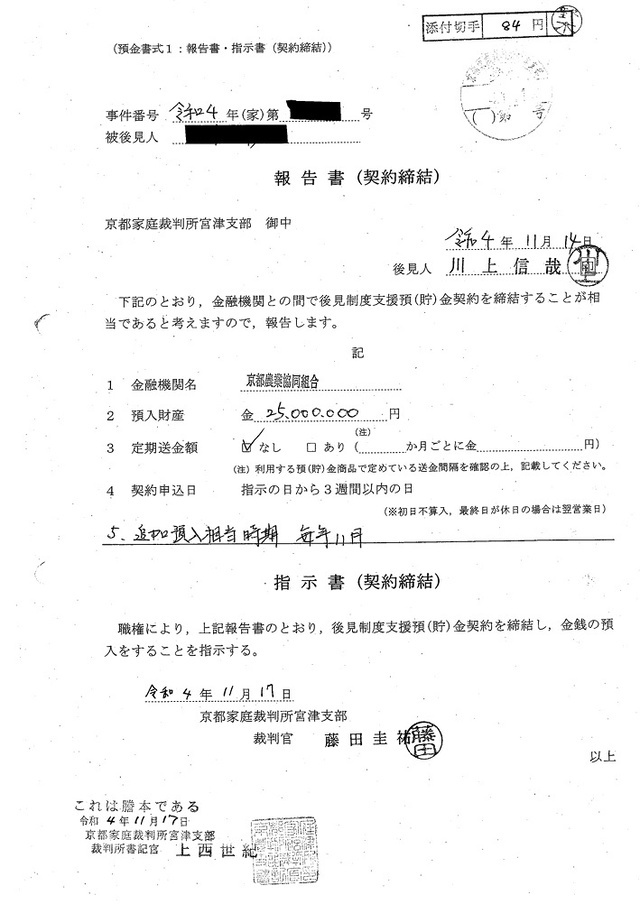

改めて申請し直した家庭裁判所の指示書を添付します。

前回添付した指示書と見比べてみてください。

口座開設する金融機関名が変わっています。

ちなみに、京都農業協同組合にて、口座開設のために待った時間は約10分でした。

専門職後見人も家庭裁判所も、大変驚いた出来事でした。

成年後見制度とは

成年後見人の家庭裁判所での手続きについて

まとめ ~後見制度支援信託(預貯金)~

では、まとめです。

成年後見制度における不正事例のほとんどが親族後見人によるものです。

その原因は、親族後見人(子)が、成年後見制度についてよく理解しておらず、今まで通りの感覚で、被成年後見人(親)の預貯金を使ってしまったことによるものが多いのです(親の金を子が使って何が悪い?という考えか)。

しかし、しっかりした親族がいるならば、その親族が成年後見人に就任したほうが良い場合が多いのです。

そこで、できるだけ不正が起こりにくい状態にして、親族に後見人に就任してもらいましょう、というのが制度趣旨です。

何がなんでも成年後見制度支援信託(預貯金)制度を利用させる、というわけではありません。

例えば、本人が遺言書を作成している場合、本人の意思能力が衰えてしまったとしても、本人の意思能力が存在した時の意思を尊重しなければなりませんから、その遺言を台無しにしてしまう結果になるならば、成年後見制度支援信託(預貯金)制度は利用できません。

その場合は、親族が成年後見人に選任されたとしても、その他に、専門職成年後見人が追加選任されたり、後見監督人が選任されることになるでしょう。

今回のテーマでは、細かな法律知識よりも、制度の趣旨を知って頂きたく、そして、金融機関の的外れな窓口対応によって、成年後見人が苦悩した実務の現実をお知らせした方が良いと思いました。

後見制度支援信託(預貯金)制度は、親族後見人がみだりに出金して不正が起こらないようにするための制度です。

つまり、口座を作ってから後の出金に関してはシビアな対応をする必要があります。

しかし、口座の開設手続きを困難にする必要性は全くありません。

後見制度支援信託(預貯金)制度がより利用しやすくなることは、成年後見制度自体の普及につながるでしょう。

成年後見制度とは

成年後見人の家庭裁判所での手続きについて

お気軽にお問合せください

受付時間:9:00~17:30(土・日・祝を除く)